Ισορροπία αλλά σε χαμηλότερους ρυθμούς ανάπτυξης προβλέπει η Ευρωπαϊκή Κεντρική Τράπεζα για το 2019, ενσωματώνοντας στις προβλέψεις της το Trump-effect και τις αυξήσεις επιτοκίων.

Στο οικονομικό δελτίο της η ΕΚΤ ουσιαστικά επιβεβαιώνει την εκτίμηση των επενδυτών, που θέλει το αυξημένο κόστος δανεισμού στις ΗΠΑ και όχι μόνο, αλλά και την οξύτατη εμπορική αντιπαράθεση της κυβέρνησης Τραμπ με την Κίνα να οδηγούν σε επιβράδυνση πολλών μεγάλων οικονομιών. Ωστόσο επισημαίνει ότι θα υπάρξουν «πληθωριστικές πιέσεις» τόσο στην Ευρωζώνη όσο και παγκοσμίως.

«Κοιτάζοντας μπροστά η παγκόσμια οικονομική δραστηριότητα θα επιβραδυνθεί το 2019 και θα παραμείνει σταθερή από εκεί και έπειτα»

αναφέρεται χαρακτηριστικά στο οικονομικό δελτίο.

«Οι παγκόσμιες πληθωρστικές πιέσεις θα αυξάνονται αν και με αργούς ρυθμούς»

προσθέτει.

Τα όσα επισημαίνονται στο δελτίο αντανακλούν ουσιαστικά την απόφαση της ΕΚΤ στη συνεδρίαση του Δεκεμβρίου να δώσει τέλος στο πρόγραμμα ποσοτικής χαλάρωσης ύψους 2,6 τρισ. ευρώ, αλλά να συνεχίσει τις επανεπενδύσεις των χρημάτων από τα ομόλογα που λήγουν, όπως και να διατηρήσει τα επιτόκια αμετάβλητα σε ιστορικά χαμηλά επίπεδα, τουλάχιστον έως το καλοκαίρι του 2019.

Σε πολύ διαφορετικό βηματισμό η FED στην άλλη πλευρά του Ατλαντικού που παρά τις παγκόσμιες προκλήσεις, εμφανίζεται αποφασισμένη να συνεχίσει τις επιθετικές αυξήσεις επιτοκίων.

Σύμφωνα με την ΕΚΤ,ο ρυθμός αύξησης του πραγματικού ΑΕΠ υποχώρησε απροσδόκητα το γ΄ τρίμηνο του 2018, αντανακλώντας εν μέρει πρόσκαιρες εμπλοκές στην παραγωγή που παρουσιάστηκαν στις αυτοκινητοβιομηχανίες. Αν και τα πρόσφατα στοιχεία ήταν λιγότερο ευνοϊκά από ό,τι αναμενόταν, η παραγωγή αυτοκινήτων ανέκαμψε τους τελευταίους μήνες και εξακολουθούν σε γενικές γραμμές να υφίστανται οι θεμελιώδεις παράγοντες που στηρίζουν την επέκταση της οικονομίας της ζώνης του ευρώ.

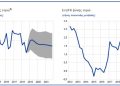

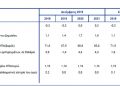

Ως εκ τούτου, σύμφωνα με τις προβολές, η ανάπτυξη αναμένεται να ανακάμψει σε βραχυπρόθεσμο ορίζοντα. Οι προοπτικές για την ανάπτυξη, βάσει των προβολών, αντανακλούν την επίδραση του πολύ διευκολυντικού χαρακτήρα της νομισματικής πολιτικής, τη βελτίωση των συνθηκών στις αγορές εργασίας, την ενίσχυση των ισολογισμών και κάποια δημοσιονομική χαλάρωση. Η υποχώρηση του ρυθμού αύξησης του πραγματικού ΑΕΠ, από 1,9% το 2018 σε 1,5% το 2021, αποδίδεται κυρίως στις αυξανόμενες ελλείψεις στην προσφορά εργασίας σε ορισμένες χώρες και τις κάπως λιγότερο υποστηρικτικές χρηματοπιστωτικές συνθήκες στη διάρκεια του χρονικού ορίζοντα προβολής. Ο πληθωρισμός (βάσει του ΕνΔΤΚ) εκτιμάται ότι κορυφώθηκε σε 2,1% το γ΄ τρίμηνο του 2018 και αναμένεται να φτάσει στο κατώτατο σημείο του και να διαμορφωθεί σε 1,4% μέχρι το τέλος του 2019 και στη συνέχεια να αυξηθεί σταδιακά σε 1,8% το 2021. Αυτή η πορεία αντανακλά την έντονη μείωση του πληθωρισμού της ενέργειας (βάσει του ΕνΔΤΚ) από τα επί του παρόντος υψηλά επίπεδά του στη διάρκεια του 2019, καθώς εξαλείφεται η επίδραση από τις έντονες προηγούμενες αυξήσεις των τιμών του πετρελαίου, ενώ ο πληθωρισμός (βάσει του ΕνΔΤΚ) χωρίς την ενέργεια και τα είδη διατροφής θα αυξηθεί, σύμφωνα με τις προβολές, αντανακλώντας τη συνεχιζόμενη οικονομική επέκταση και την αυξανόμενη στενότητα στην αγορά εργασίας.

Πραγματική οικονομία

Η οικονομική επέκταση εξασθένησε το γ΄ τρίμηνο σε σύγκριση με το α΄ εξάμηνο του 2018. Η επιβράδυνση του ρυθμού αύξησης του πραγματικού ΑΕΠ από 0,4% σε κάθε τρίμηνο του α΄ εξαμήνου του 2018 σε 0,2% το γ΄ τρίμηνο οφείλεται εν μέρει σε καθυστερήσεις στην ολοκλήρωση της νέας παγκόσμιας εναρμονισμένης διαδικασίας δοκιμών ελαφρών οχημάτων (Worldwide Harmonised Light Vehicle Test Procedure) σε ορισμένες αυτοκινητοβιομηχανίες, γεγονός που τους οδήγησε να μειώσουν απότομα την παραγωγή. Αυτό συνέβη κυρίως στη Γερμανία, όπου η παραγωγή αυτοκινήτων μειώθηκε σημαντικά, συμβάλλοντας σε μεγάλο βαθμό στην υποχώρηση του πραγματικού ΑΕΠ της Γερμανίας το γ΄ τρίμηνο του 2018. Ο ρυθμός αύξησης του πραγματικού ΑΕΠ σε ορισμένες άλλες χώρες σημείωσε επίσης σημαντική πτώση το γ΄ τρίμηνο, αντανακλώντας την επιβράδυνση της εγχώριας ζήτησης.

Οι προβολές βασίζονται στην υπόθεση ότι η επιβράδυνση το γ΄ τρίμηνο του 2018 είναι σε μεγάλο βαθμό πρόσκαιρη και ότι η ανάπτυξη στη συνέχεια θα ανακάμψει. Ο σύνθετος Δείκτης Υπευθύνων Προμηθειών για την παραγωγή εξακολούθησε να υποχωρεί τον Οκτώβριο και τον Νοέμβριο, οι δε δείκτες εμπιστοσύνης της Ευρωπαϊκής Επιτροπής επίσης υποχώρησαν τους τελευταίους μήνες αλλά παραμένουν πάνω από τα μακροχρόνια μέσα επίπεδά τους, υποδηλώνοντας μόνο συγκρατημένη ανάπτυξη το δ΄ τρίμηνο. Ταυτόχρονα, τα πιο πρόσφατα στοιχεία για την παραγωγή αυτοκινήτων στη Γερμανία αναδεικνύουν τον πρόσκαιρο χαρακτήρα της επιβράδυνσης και για τους προσεχείς μήνες αναμένεται περαιτέρω ανάκαμψη της παραγωγής αυτοκινήτων προς φυσιολογικά επίπεδα.

Συνολικά, οι προβολές βασίζονται στην υπόθεση ότι η επιβράδυνση το γ΄ τρίμηνο του 2018 είναι σε μεγάλο βαθμό πρόσκαιρη και ότι η ανάπτυξη στη συνέχεια θα ανακάμψει. Θα πρέπει να σημειωθεί ότι αυτή η πορεία συνάδει σε γενικές γραμμές με τις πληροφορίες από προπορευόμενους δείκτες όπως οι EuroCOIN και Conference Board Leading Economic Index.

Μεσοπρόθεσμα, εξακολουθούν να υφίστανται οι θεμελιώδεις συνθήκες για συνέχιση της μεγέθυνσης. Διάφοροι ευνοϊκοί παράγοντες αναμένεται να εξακολουθήσουν να στηρίζουν την εγχώρια ζήτηση. Η πολύ διευκολυντική κατεύθυνση της νομισματικής πολιτικής της ΕΚΤ συνεχίζει να μεταδίδεται στην οικονομία. Οι χορηγήσεις προς τον ιδιωτικό τομέα συνεχίζουν να αυξάνονται, έχοντας ευρύτερη βάση σε όλες τις χώρες της ζώνης του ευρώ, και ωθούνται από τα χαμηλά

–αν και κάπως υψηλότερα– επιτόκια και τους ευνοϊκούς όρους χορήγησης τραπεζικών δανείων τόσο για τα νοικοκυριά όσο και για τις μη χρηματοπιστωτικές επιχειρήσεις. Οι μειωμένες ανάγκες απομόχλευσης σε όλους τους τομείς θα συμβάλουν επίσης στον δυναμισμό της ιδιωτικής δαπάνης. Η επίδραση από τη χαλάρωση της δημοσιονομικής πολιτικής στη ζώνη του ευρώ ως σύνολο αναμένεται να είναι ελαφρώς επεκτατική. Η αύξηση της ιδιωτικής κατανάλωσης και των επενδύσεων σε κατοικίες αναμένεται να ωφεληθεί επίσης από τις θετικές συνθήκες στην αγορά εργασίας και την αυξανόμενη πραγματική καθαρή αξία. Ταυτόχρονα,

οι επιχειρηματικές επενδύσεις θα συνεχίσουν να επεκτείνονται στο πλαίσιο αυξανόμενων κερδών, υψηλού βαθμού χρησιμοποίησης του παραγωγικού δυναμικού και πιθανές επενδύσεις εξοικονόμησης εργασίας συνδεόμενες με τις αυξανόμενες ελλείψεις εργατικού δυναμικού. Οι εξαγωγές της ζώνης του ευρώ αναμένεται να επωφεληθούν από τη συνεχιζόμενη επέκταση της παγκόσμιας οικονομικής δραστηριότητας και από την αντίστοιχη αύξηση της εξωτερικής ζήτησης αγαθών και υπηρεσιών της ζώνης του ευρώ.

Ωστόσο, ο ρυθμός αύξησης του πραγματικού ΑΕΠ αναμένεται, βάσει των προβολών, να επιβραδυνθεί ελαφρώς στη διάρκεια του χρονικού ορίζοντα προβολής, καθώς ορισμένοι ευνοϊκοί παράγοντες εξασθενούν σταδιακά.

Σε σύγκριση με την εύρωστη αύξηση του παγκόσμιου εμπορίου η οποία παρατηρήθηκε το 2017 και στις αρχές του 2018, η στήριξη από την εξωτερική ζήτηση αναμένεται να είναι κάπως ασθενέστερη και οι χρηματοπιστωτικές συνθήκες αναμένεται να είναι κάπως λιγότερο υποστηρικτικές στη διάρκεια του χρονικού ορίζοντα προβολής. Ο ρυθμός αύξησης της απασχόλησης αναμένεται να επιβραδυνθεί σημαντικά στη διάρκεια του χρονικού ορίζοντα προβολής, εξέλιξη που συνδέεται κυρίως με την εμφάνιση ολοένα πιο δεσμευτικών ελλείψεων στην προσφορά εργασίας σε ορισμένες χώρες. Ο ρυθμός αύξησης των επιχειρηματικών επενδύσεων αναμένεται, βάσει των προβολών, να υποχωρήσει σε ένα περιβάλλον που χαρακτηρίζεται από χαμηλότερη αύξηση της συνολικής ζήτησης, δυσμενέστερες συνθήκες χρηματοδότησης, λήξη φορολογικών κινήτρων και διαρθρωτικές αλλαγές, όπως δυσμενείς δημογραφικούς παράγοντες. Η αύξηση των επενδύσεων σε κατοικίες θα επηρεαστεί και αυτή αρνητικά από δημογραφικούς παράγοντες.

Ο ρυθμός αύξησης του πραγματικού διαθέσιμου εισοδήματος προβλέπεται να ενισχυθεί το 2019 ως αποτέλεσμα υψηλότερων δημοσιονομικών μεταβιβάσεων και στη συνέχεια να εξασθενήσει το 2020 και μετά. Η συμβολή των ακαθάριστων μισθών και ημερομισθίων στην άνοδο του ονομαστικού διαθέσιμου εισοδήματος αναμένεται, σύμφωνα με τις προβολές, να μειωθεί κάπως το 2019 υπό την επίδραση του υποτονικότερου ρυθμού αύξησης της απασχόλησης. Η συμβολή των ακαθάριστων μισθών και ημερομισθίων αναμένεται να παραμείνει, βάσει των προβολών, ουσιαστικά αμετάβλητη πέρα από το 2019 καθώς η αναμενόμενη επιτάχυνση του ρυθμού ανόδου των ονομαστικών μισθών θα αντισταθμίζει την περαιτέρω επιβράδυνση του ρυθμού ανόδου της απασχόλησης. Το εισόδημα από άλλες πηγές εκτός της εργασίας αναμένεται να αυξηθεί με πιο συγκρατημένο ρυθμό το 2019 και στη συνέχεια να αποκτήσει εντονότερη δυναμική κατά το υπόλοιπο διάστημα του χρονικού ορίζοντα προβολής, συμβαδίζοντας με τα κέρδη.

Αντανακλώντας περικοπές της άμεσης φορολογίας σε συνδυασμό με αυξανόμενες μεταβιβάσεις προς τα νοικοκυριά, η συμβολή των καθαρών δημοσιονομικών μεταβιβάσεων αναμένεται να γίνει θετική το 2019, για πρώτη φορά μετά το 2010, σε όλες τις μεγάλες χώρες της ζώνης του ευρώ, να γίνει σε γενικές γραμμές ουδέτερη το 2020 και ελαφρώς περιοριστική το 2021 στο πλαίσιο της μείωσης των μεταβιβάσεων προς τα νοικοκυριά και της σταδιακής αύξησης της άμεσης φορολογίας.

Συνολικά, ο ρυθμός αύξησης του πραγματικού διαθέσιμου εισοδήματος αναμένεται να επιταχυνθεί το 2019 αλλά να υποχωρήσει το 2020-21, υπό την επίδραση της αναμενόμενης, βάσει των προβολών, αύξησης του πληθωρισμού των τιμών καταναλωτή. Συνολικά, η σύνθεσή του αναμένεται να γίνει λιγότερο ευνοϊκή για τις δαπάνες των νοικοκυριών, καθώς το διαθέσιμο εισόδημα θα ωθείται περισσότερο από τους μισθούς παρά από την απασχόληση και δεδομένου ότι η κατανάλωση συνήθως αντιδρά κάπως εντονότερα στις μεταβολές της απασχόλησης.

Η δυναμική της ιδιωτικής κατανάλωσης αναμένεται, σύμφωνα με τις προβολές, να ενισχυθεί κάπως σε βραχυπρόθεσμο ορίζοντα. Το γ΄ τρίμηνο του 2018 η ιδιωτική κατανάλωση εκτιμάται ότι επηρεάστηκε αρνητικά από σημαντικές εμπλοκές στην παραγωγή αυτοκινήτων που είχαν ως αποτέλεσμα καθυστερήσεις στην παράδοση. Η εμπιστοσύνη των καταναλωτών, η οποία παραμένει ευνοϊκή, οι αναμενόμενες περαιτέρω βελτιώσεις των συνθηκών στην αγορά εργασίας και οι αυξανόμενοι πραγματικοί μισθοί ανά απασχολούμενο υποδηλώνουν ισχυρότερη άνοδο της κατανάλωσης τα προσεχή τρίμηνα, ενισχυόμενη από τη θετική επίδραση της δημοσιονομικής χαλάρωσης σε ορισμένες χώρες.

Η άνοδος της ιδιωτικής κατανάλωσης αναμένεται να στηριχθεί από τους ευνοϊκούς όρους χορήγησης τραπεζικών δανείων, υπό την επίδραση και των μέτρων νομισματικής πολιτικής της ΕΚΤ, και από την πρόοδο που έχει επιτευχθεί ως προς την απομόχλευση. Τα τραπεζικά επιτόκια χορηγήσεων αναμένεται, βάσει των προβολών, να αυξηθούν συγκρατημένα στη διάρκεια του χρονικού ορίζοντα προβολής. Ωστόσο, ο αντίκτυπος της αύξησης των τραπεζικών επιτοκίων χορηγήσεων στις ακαθάριστες πληρωμές τόκων αναμένεται να είναι περιορισμένος λόγω της μεγάλης διάρκειας του χρέους των νοικοκυριών και του σχετικά χαμηλού μεριδίου του χρέους μεταβλητού επιτοκίου στον ισολογισμό των νοικοκυριών. Παρά την αύξηση αυτή, οι ακαθάριστες πληρωμές τόκων αναμένεται να παραμείνουν σε χαμηλά επίπεδα και επομένως να συνεχίσουν να στηρίζουν την ιδιωτική κατανάλωση. Επιπλέον, η πραγματική καθαρή αξία αναμένεται, βάσει των προβολών, να αυξηθεί περαιτέρω, αν και με κάπως βραδύτερο ρυθμό από ό,τι τα προηγούμενα χρόνια. Σε συνδυασμό με την πρόοδο που έχει επιτευχθεί ως προς την απομόχλευση, η άνοδος της πραγματικής καθαρής αξίας εκτιμάται ότι επίσης θα στηρίξει την κατανάλωση, αν και η ακαθάριστη δανειακή επιβάρυνση των νοικοκυριών παραμένει στα επίπεδα τα οποία επικρατούσαν πριν από την παγκόσμια χρηματοπιστωτική κρίση.

Το ποσοστό αποταμίευσης των νοικοκυριών αναμένεται να αυξηθεί σταδιακά προς επίπεδα που με βάση τα ιστορικά δεδομένα θεωρούνται ιστορικώς πιο φυσιολογικά στη διάρκεια του χρονικού ορίζοντα προβολής. Αυτή η εξομάλυνση αντανακλά τη συνεχιζόμενη κυκλική επέκταση και τη μεταβαλλόμενη σύνθεση της αύξησης του εισοδήματος. Επιπλέον, αναμένεται ότι τα ιδιωτικά νοικοκυριά θα αυξήσουν τις αποταμιεύσεις τους ως απόκριση στις μειώσεις των άμεσων φόρων και της πρόσκαιρης αύξησης των δημόσιων μεταβιβάσεων.

Σε σύγκριση με τις προβολές του Σεπτεμβρίου 2018, οι προσδοκίες της αγοράς για τα βραχυπρόθεσμα επιτόκια έχουν αναθεωρηθεί προς τα κάτω κατά 4 μονάδες βάσης για το 2019 και το 2020, ενώ τα μακροπρόθεσμα επιτόκια έχουν αναθεωρηθεί προς τα άνω κατά 13 μονάδες βάσης για το 2019 και κατά 15 μονάδες βάσης για το 2020.

Όσον αφορά τις τιμές των βασικών εμπορευμάτων, σύμφωνα με τις εκτιμήσεις για τις μελλοντικές εξελίξεις των τιμών που προκύπτουν από τις αγορές των συμβολαίων μελλοντικής εκπλήρωσης με βάση τον μέσο όρο του διαστήματος δύο εβδομάδων που έληξε στις 21 Νοεμβρίου 2018, η τιμή του αργού πετρελαίου τύπου Brent ανά βαρέλι εκτιμάται, βάσει των υποθέσεων, ότι θα μειωθεί από 71,8 δολάρια ΗΠΑ το 2018 σε 67,5 δολάρια ΗΠΑ το 2019 και ότι θα μειωθεί περαιτέρω σε 65,9 δολάρια ΗΠΑ το 2021. Αυτό συνεπάγεται ότι, σε σύγκριση με τις προβολές του Σεπτεμβρίου 2018, οι τιμές του πετρελαίου σε δολάρια ΗΠΑ είναι υψηλότερες κατά 0,4% το 2018, χαμηλότερες κατά 5,8% το 2019 και χαμηλότερες κατά 3,2% το 2020. Οι τιμές των μη ενεργειακών βασικών εμπορευμάτων σε δολάρια ΗΠΑ εκτιμάται, βάσει των υποθέσεων, ότι θα μειωθούν κάπως το 2019 σε σχέση με το 2018 και ότι θα ανακάμψουν στο υπόλοιπο του χρονικού ορίζοντα προβολής.3

Βάσει των υποθέσεων, στον χρονικό ορίζοντα προβολής οι διμερείς συναλλαγματικές ισοτιμίες θα παραμείνουν αμετάβλητες στα μέσα επίπεδα που επικρατούσαν το διάστημα δύο εβδομάδων που έληξε στις 21 Νοεμβρίου 2018. Αυτό συνεπάγεται ότι η μέση συναλλαγματική ισοτιμία δολαρίου ΗΠΑ ανά ευρώ θα διαμορφωθεί σε 1,18 το 2018 και σε 1,14 το διάστημα 2019-2021, παραμένοντας σε γενικές γραμμές αμετάβλητη σε σύγκριση με τις προβολές του Σεπτεμβρίου 2018.

Η σταθμισμένη συναλλαγματική ισοτιμία του ευρώ (έναντι 38 εμπορικών εταίρων) είναι κατά 0,5% ασθενέστερη από ό,τι είχε υποτεθεί στις προβολές του Σεπτεμβρίου 2018.

Η επέκταση των επενδύσεων σε κατοικίες αναμένεται να συνεχιστεί, αν και με πιο συγκρατημένο ρυθμό. Η άνοδος των επενδύσεων σε κατοικίες φαίνεται ότι έφθασε στο υψηλότερο σημείο της στις αρχές του 2018 και ότι έχασε τη δυναμική της τα επόμενα τρίμηνα. Αυτή η εξασθένηση, σε σύγκριση με την ανοδική πορεία της αγοράς κατοικίας το 2016 και το 2017, αντανακλά κυρίως την επίδραση αυξανόμενων περιορισμών από την πλευρά της προσφοράς –κυρίως ελλείψεων εργατικού δυναμικού– σε ορισμένες χώρες. Οι βασικές συνθήκες για περαιτέρω αυξήσεις των επενδύσεων σε κατοικίες εξακολουθούν να υφίστανται στον χρονικό ορίζοντα προβολής, καθώς σύμφωνα με έρευνες ολοένα περισσότερα νοικοκυριά σχεδιάζουν να αγοράσουν ή να κτίσουν κατοικία εντός των επόμενων δύο ετών ή να ξεκινήσουν επισκευαστικές εργασίες. Ωστόσο, σύμφωνα με την αναμενόμενη σταδιακή επιβράδυνση του ρυθμού ανόδου του πραγματικού διαθέσιμου εισοδήματος και με το γεγονός ότι οι χρηματοπιστωτικές συνθήκες αναμένεται να γίνουν ελαφρώς πιο περιοριστικές, η δυναμική αυτής της επέκτασης αναμένεται να εξασθενήσει. Τέτοια εξασθένηση μπορεί επίσης να προκύψει λόγω των ολοένα πιο δεσμευτικών περιορισμών όσον αφορά το παραγωγικό δυναμικό στον κατασκευαστικό τομέα και των δυσμενών δημογραφικών τάσεων σε ορισμένες χώρες.

Οι επιχειρηματικές επενδύσεις αναμένεται να συνεχίσουν να ανακάμπτουν στη διάρκεια του χρονικού ορίζοντα προβολής, αν και με σταδιακά επιβραδυνόμενο ρυθμό από το 2019 και εξής. Οι επιχειρηματικές επενδύσεις εκτιμάται ότι παρουσίασαν ταχεία επέκταση στη διάρκεια του 2018, αυξάνοντας το μερίδιό τους στο πραγματικό ΑΕΠ της ζώνης του ευρώ στα προ της κρίσης ανώτατα επίπεδα. Όσον αφορά τις μελλοντικές εξελίξεις, πέραν των εν γένει ευνοϊκών προοπτικών για τη ζήτηση, διάφοροι παράγοντες αναμένεται να συνεχίσουν να στηρίζουν τις επιχειρηματικές επενδύσεις: οι δείκτες εμπιστοσύνης των επιχειρήσεων, αν και έχουν εξασθενήσει κάπως σε σχέση με τις αρχές του 2018, παραμένουν σε επίπεδα άνω του μέσου όρου, υποβοηθούμενοι από τις ευνοϊκές προσδοκίες για την παραγωγή και τις παραγγελίες, ο βαθμός χρησιμοποίησης του παραγωγικού δυναμικού συνεχίζει να βρίσκεται πολύ πάνω από τον μακροχρόνιο μέσο όρο του και ένα μεγάλο ποσοστό μεταποιητικών επιχειρήσεων αναφέρει την έλλειψη εξοπλισμού ως παράγοντα που περιορίζει την παραγωγή, οι συνθήκες

χρηματοδότησης αναμένεται να παραμείνουν υποστηρικτικές, αν και σταδιακά θα γίνονται πιο περιοριστικές στη διάρκεια του χρονικού ορίζοντα προβολής, τα κέρδη αναμένεται να αυξηθούν δεδομένου και του ότι ο τομέας των μη χρηματοπιστωτικών επιχειρήσεων έχει ήδη υψηλά ρευστά διαθέσιμα, και οι επιχειρήσεις μπορεί να αυξήσουν τις επενδύσεις τους ως μέσο αντιστάθμισης των περιορισμών από την πλευρά της προσφοράς του εργατικού δυναμικού. Επιπλέον, ο δείκτης μόχλευσης των μη χρηματοπιστωτικών επιχειρήσεων έχει μειωθεί τα τελευταία χρόνια λόγω της ανάκαμψης των τιμών των μετοχών, της συνεχούς συσσώρευσης περιουσιακών στοιχείων και της συγκρατημένης αύξησης της δανειακής χρηματοδότησης, αν και η ακαθάριστη δανειακή επιβάρυνση σε ενοποιημένη βάση εξακολουθεί να υπερβαίνει τα προ κρίσης επίπεδα. Η σταδιακή απώλεια δυναμικής των επιχειρηματικών επενδύσεων στη διάρκεια του χρονικού ορίζοντα προβολής αντανακλά τη συνολική επιβράδυνση τόσο της εγχώριας όσο και της εξωτερικής ζήτησης, καθώς και τις αυξήσεις των επιτοκίων χορηγήσεων προς τις μη χρηματοπιστωτικές επιχειρήσεις. Επιπλέον, η αναμενόμενη λήξη ειδικών φορολογικών κινήτρων και οι δυσμενείς επιδράσεις ορισμένων διαρθρωτικών μεταβολών (όπως οι δυσμενείς δημογραφικοί παράγοντες) αναμένεται να επηρεάσουν αρνητικά τις επιχειρηματικές επενδύσεις σε μεσοπρόθεσμο ορίζοντα.

Πλαίσιο 2

Το διεθνές περιβάλλον

Αν και μέχρι στιγμής η παγκόσμια οικονομική δραστηριότητα παραμένει ανθεκτική, διαφαίνονται ενδείξεις επιβράδυνσης. Η παγκόσμια οικονομία συνέχισε να επεκτείνεται με σταθερό ρυθμό το β΄ τρίμηνο του 2018 και οι καταγραφόμενοι ρυθμοί ανάπτυξης για το γ΄ τρίμηνο στις ΗΠΑ και το Ηνωμένο Βασίλειο εξακολουθούν να υποδηλώνουν ανθεκτική δραστηριότητα, παρά την υποχώρηση της παραγωγής στην Ιαπωνία, η οποία αντανακλά σε μεγάλο βαθμό πρόσκαιρους παράγοντες που συνδέονται με φυσικές καταστροφές. Όσον αφορά τις αναδυόμενες οικονομίες της αγοράς, η δραστηριότητα ήταν ανθεκτική στην Κίνα, ενώ στην Τουρκία η σταθεροποίηση του κλίματος και η σχετική ανατίμηση της τουρκικής λίρας υποδηλώνουν μια κάπως λιγότερο έντονη οικονομική συρρίκνωση από ό,τι αναμενόταν.

Σε βραχυπρόθεσμο ορίζοντα, η παγκόσμια κυκλική δυναμική αναμένεται να στηρίξει την παγκόσμια οικονομική δραστηριότητα. Οι προηγμένες οικονομίες συνεχίζουν να ωφελούνται από τις διευκολυντικές νομισματικές πολιτικές και από τα σημαντικά δημοσιονομικά μέτρα τόνωσης της οικονομίας στις Ηνωμένες Πολιτείες. Η προηγούμενη άνοδος των τιμών του πετρελαίου συνέβαλε επίσης στη σταθεροποίηση των επενδύσεων σε πολλές πετρελαιοεξαγωγικές χώρες.

Ωστόσο, οι εμπορικές εντάσεις μεταξύ ΗΠΑ και Κίνας κλιμακώθηκαν και η αβεβαιότητα σχετικά με τις μελλοντικές εμπορικές σχέσεις παραμένει αυξημένη, ασκώντας δυσμενή επίδραση στην παγκόσμια οικονομική δραστηριότητα. Οι ανησυχίες σχετικά με το παγκόσμιο εμπόριο, η σταδιακή εξομάλυνση των νομισματικών πολιτικών στις προηγμένες οικονομίες και οι αβεβαιότητες ως προς τις πολιτικές που θα ασκηθούν έχουν οδηγήσει σε αυστηρότερες συνθήκες χρηματοδότησης τους καλοκαιρινούς μήνες, ιδίως σε κάποιες οικονομίες με αναδυόμενες αγορές. Αν και οι παγκόσμιοι κίνδυνοι φαίνεται ότι σταθεροποιήθηκαν πρόσφατα, οι επενδυτές εντός του χρηματοπιστωτικού τομέα εξακολουθούν να έχουν αρνητική στάση έναντι οικονομιών με αναδυόμενες αγορές που χαρακτηρίζονται από σημαντικές ανισορροπίες, αυξημένες ανάγκες εξωτερικής χρηματοδότησης και μικρότερα περιθώρια άσκησης πολιτικής.

Σε πιο μακροπρόθεσμο ορίζοντα, η παγκόσμια ανάπτυξη αναμένεται να παραμείνει σταθερή. Αφενός, αυτό αντανακλά την αναμενόμενη, βάσει των προβολών, κυκλική επιβράδυνση σε όλες τις προηγμένες οικονομίες και τη μετάβαση της Κίνας σε πορεία χαμηλότερης ανάπτυξης. Το αρνητικό παραγωγικό κενό έχει ήδη εξαλειφθεί ή εξαλείφεται στις περισσότερες προηγμένες οικονομίες και

η στήριξη από τα μέτρα πολιτικής θα μειωθεί σταδιακά. Επιπλέον, αν και γίνεται η υπόθεση ότι η τρέχουσα εμπορική σχέση ανάμεσα στο Ηνωμένο Βασίλειο και την ΕΕ-27 θα διατηρηθεί έως το τέλος του 2020, η μετάβαση σε νέα εμπορική σχέση από το 2021 θα επιβραδύνει κάπως την ανάπτυξη στο Ηνωμένο Βασίλειο. Αφετέρου, οι προοπτικές για την παγκόσμια δραστηριότητα επίσης αντανακλούν την αναμενόμενη ανάκαμψη σε διάφορες οικονομίες με αναδυόμενες αγορές στον ορίζοντα προβολής, ιδίως σε εκείνες που επηρεάστηκαν αρνητικά από την πρόσφατη αναταραχή στις χρηματοπιστωτικές αγορές. Συνολικά, ο ρυθμός ανάπτυξης της παγκόσμιας οικονομίας (εκτός της ζώνης του ευρώ) αναμένεται, βάσει των προβολών, να διαμορφωθεί σε 3,8% το 2018 και να υποχωρήσει σε 3,6% το 2021.

Σε σύγκριση με τις προβολές του Σεπτεμβρίου 2018, ο ρυθμός αύξησης του παγκόσμιου ΑΕΠ έχει αναθεωρηθεί προς τα κάτω. Αυτές οι αναθεωρήσεις προς τα κάτω αντικατοπτρίζουν τις ασθενέστερες προοπτικές στις οικονομίες με αναδυόμενες αγορές, ενώ οι προοπτικές για τη δραστηριότητα στις προηγμένες οικονομίες παραμένουν σε γενικές γραμμές αμετάβλητες.